Das Wichtigste in Kürze:

-

Kauft ein Anleger eine Anleihe, verleiht er sein Geld an den Herausgeber (Emittent) der Anleihe.

-

Zu einem festgelegten Zeitpunkt erhält der Anleger sein gezahltes Geld vom Emittenten zurück. Bis dahin zahlt der Emittent dem Anleger in regelmäßigen Abständen Zinsen aus, die zu einem regelmäßigen Einkommensstrom führen.

-

Anleihen können direkt beim Emittenten, bei Wertpapierhäusern und an der Börse erworben werden.

-

Zusätzlich kann man mittels ETFs oder Fonds indirekt in Anleihen investieren.

-

Kann der Emittent am Ende der Laufzeit der Anleihe dem Anleger nicht sein Geld zurückzahlen, kann es für den Anleger zu Verlusten kommen.

Inhaltsverzeichnis:

-

Was sind Anleihen?

-

Wie funktionieren Anleihen?

-

Was sind die Unterschiede zwischen Aktien und Anleihen?

-

Welche Arten von Anleihen gibt es?

-

Warum das Investieren in Anleihen sinnvoll ist

-

Wie kann ich in Anleihen investieren?

-

Das sollten Sie außerdem noch wissen

-

Fazit und Empfehlung

Was sind Anleihen?

Anleihen sind Schuldverschreibungen, die von Unternehmen, Staaten oder Kommunen ausgegeben werden, um Kapital zu beschaffen. Der Anleger leiht dem Herausgeber der Anleihe (Emittent) also Geld. Ähnlich wie bei einem Bankkredit, muss der Emittent dem Anleger als Geldgeber Zinsen zahlen. Zum Zeitpunkt der Ausgabe der Anleihe werden bereits wichtige Eckpunkte wie die Laufzeit und die Verzinsung festgelegt.

Eine Anleihe weist folgende Ausstattungsmerkmale auf:

-

Nennwert: Der Betrag, den der Anleihegläubiger beim Kauf einer Anleihe zahlt und den er am Ende der Laufzeit zurückerhält. Dies wird oft auch als "Face Value" oder "Par Value" bezeichnet.

-

Zinssatz: Der Zinssatz (auch "Kupon" genannt) ist der Zinssatz, den der Anleihegläubiger regelmäßig auf den Nennwert der Anleihe erhält.

-

Fälligkeitsdatum: Das Fälligkeitsdatum ist das Datum, an dem der Anleihegläubiger den Nennwert der Anleihe zurückerhält. Anleihen können kurzfristig (weniger als 3 Jahre), mittelfristig (3-10 Jahre) oder langfristig (mehr als 10 Jahre) sein.

-

Emittent: Der Emittent einer Anleihe ist die Organisation, welche die Anleihe ausgibt. Emittenten können Unternehmen, Regierungen oder Kommunen sein.

Allgemein zeichnen sich Anleihen im Vergleich zu Aktien durch ein geringeres Risiko aus. Der Anleihegläubiger erhält ein festes Einkommen aus der Zinszahlung und bekommt am Ende der Laufzeit seinen Nennwert zurück. Das Risiko bei Anleihen besteht vor allem in der Insolvenz des Emittenten. Geht dieser nämlich bankrott und kann die Anleihe nicht zurückzahlen, verliert der Anleger seine Anlagesumme unter Umständen.

Wie funktionieren Anleihen?

Anleihen funktionieren nach einem recht einfachen Prinzip. Hier sind die grundlegenden Schritte, die in den meisten Anleiheinvestitionen zu finden sind:

-

Ausgabe der Anleihe: Eine Organisation, die Geld aufnehmen möchte (wie eine Regierung oder ein Unternehmen), gibt eine Anleihe aus. Diese Anleihe hat einen bestimmten Nennwert (oftmals 1.000€ oder 100€), einen Zinssatz und ein Fälligkeitsdatum.

-

Kauf der Anleihe: Investoren kaufen die Anleihe zum Nennwert. Die Organisation verwendet das auf diese Weise aufgenommene Geld für ihre Projekte oder Aktivitäten.

-

Zinszahlungen: Die Organisation zahlt den Investoren über die Laufzeit der Anleihe in regelmäßigen Abständen Zinsen. Diese Zahlungen basieren auf dem festgelegten Zinssatz der Anleihe.

-

Rückzahlung der Anleihe: Am Fälligkeitsdatum zahlt die Organisation den ursprünglichen Nennwert der Anleihe an die Investoren zurück.

Es ist wichtig zu beachten, dass Anleihen beispielsweise an der Börse auch vor dem Fälligkeitsdatum gehandelt werden können. Der Marktpreis einer Anleihe kann je nach Zinssatz und Bonität des Emittenten variieren. Wenn beispielsweise die Zinsen allgemein steigen, sinkt der Preis bestehender Anleihen, da diese im Vergleich weniger attraktiv sind.

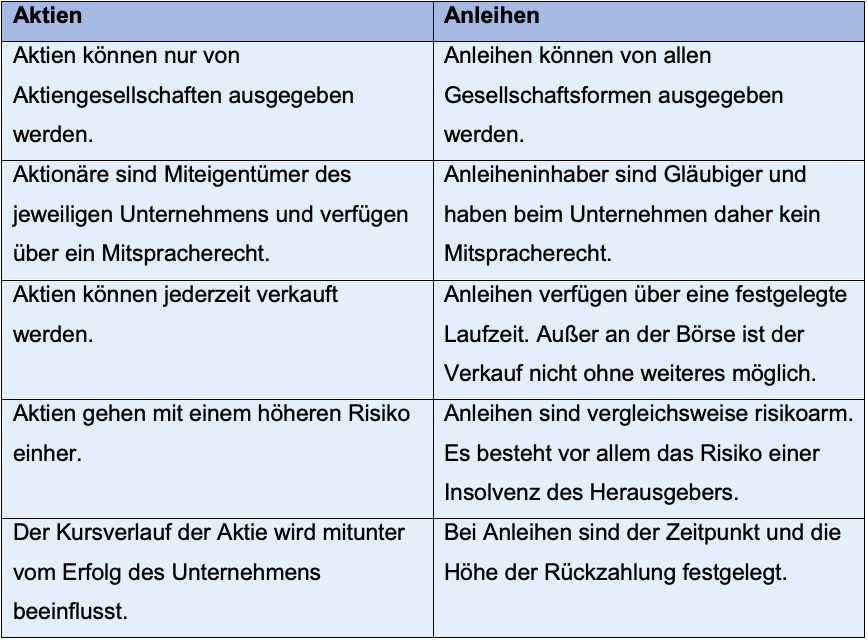

Was ist der Unterschied zwischen Aktien und Anleihen?

Wie oben kurz angerissen, gibt es zwischen Aktien und Anleihen einige Unterschiede, die wir Ihnen im Folgenden gern näher darlegen wollen:

Demnach bergen Aktien und Anleihen also jeweils gewisse Vor- und Nachteile, die ein Anleger im Hinterkopf behalten muss. Wer sich nicht zwischen beiden Anlageformen entscheiden kann, für den sind Aktienanleihen eine gute Möglichkeit. Hierbei wird das Kursrisiko einer Aktie mit den geordneten Zinszahlungen einer Anleihe kombiniert. Auch die Laufzeit ist ähnlich wie bei einer Anleihe festgelegt. Anders als bei Anleihen hängt die Höhe der Rückzahlung jedoch vom Aktienkurs ab. Dadurch kann die Rückzahlung über dem ursprünglichen Gesamtkapital des Anlegers liegen oder auch darunter.

Welche Arten von Anleihen gibt es?

Anleihe ist nicht gleich Anleihe. Tatsächlich gibt es verschiedene Anleiheformen, die nach Emittenten oder Art der Verzinsung unterschieden werden können.

In Bezug auf den Emittenten können vier verschiedene Arten von Anleihen unterschiedenen werden. Zu den bekanntesten zählen die Staatsanleihen, welche von Staaten selbst ausgegeben werden. Daneben gibt es die sogenannten Bundesanleihen. Hierbei handelt es sich um deutsche Staatsanleihen, mit denen der deutsche Staat finanziert werden soll. Auch Unternehmen können Anleihen ausstellen, diese werden Unternehmensanleihen genannt. Zuletzt sind ebenfalls die Pfandbriefe zu nennen, die von Pfandbriefbanken ausgegeben werden. Sie sind beispielsweise durch Immobilien- und Schiffshypotheken oder Grundschulden abgedeckt.

In Bezug auf ihre Verzinsung können Anleihen ebenfalls in vier Kategorien eingeteilt werden. Zum einen gibt es die festverzinslichen Anleihen. Diese verfügen bis zum Ende der Laufzeit über eine gleichbleibende Verzinsung und somit über eine größtmögliche Planbarkeit. Doch nicht alle Anleihen verfügen über eine feste Verzinsung. Stattdessen sind ebenso veränderliche Zinsen möglich, die vom Emittenten nach jeder Zinsperiode neu festgelegt werden. Anleihen mit diesem Merkmal werden variabel verzinsliche Anleihen genannt. Neben den bisher genannten Typen gibt es zudem Nullkuponanleihen. Die Besonderheit dieser Anleihen liegt darin, dass keine laufenden Zinsen ausgezahlt werden. Stattdessen werden die Zinsen während der Laufzeit einbehalten und erst am Ende der Laufzeit gemeinsam mit der Tilgung an den Anleger ausgezahlt. Eine weitere Form bilden die niedrigverzinslichen Anleihen. Sie zeichnen sich vor allem durch eine niedrige Normalverzinsung aus. Typischerweise erfolgt hierbei der Kauf aus steuerlichen Gründen.

Warum das Investieren in Anleihen sinnvoll ist

Es gibt gleich mehrere Gründe, wieso das Investieren in Anleihen für Anleger attraktiv sein kann. Hierzu gehören folgende Vorteile:

Regelmäßige Einkünfte: Die Emittenten von Anleihen zahlen regelmäßig Zinsen an die Anleger, was zu einem stetigen Einkommensstrom führen kann. Dies kann besonders für Rentner oder andere Anleger attraktiv sein, die auf regelmäßige Einnahmen angewiesen sind.

Risikominderung: Anleihen gelten im Allgemeinen als weniger riskant als Aktien. Während der Wert von Aktien stark schwanken kann, zahlen Anleihen in der Regel einen festen Zinssatz und den Nennwert am Ende der Laufzeit zurück. Dies macht sie zu einem guten Instrument zur Risikostreuung in einem breit diversifizierten Portfolio.

Kapitalerhalt: Da Anleihen am Ende der Laufzeit ihren Nennwert zurückzahlen, können sie ein gutes Instrument zur Kapitalerhaltung sein. Sie können besonders attraktiv sein für Anleger, die ihr Kapital in einem bestimmten Zeitraum zurückhaben möchten, zum Beispiel zur Finanzierung des Ruhestands oder der Ausbildung von Kindern.

Vorhersehbarkeit: Die Auszahlungen von Anleihen sind in der Regel vorhersehbar, solange der Emittent nicht in Verzug gerät. Dies kann Anlegern helfen, ihre finanziellen Ziele besser zu planen.

Es ist jedoch wichtig zu beachten, dass Anleihen auch Risiken mit sich bringen. Das Hauptrisiko besteht darin, dass der Emittent in Verzug gerät und nicht in der Lage ist, Zinsen zu zahlen oder den Nennwert zurückzuzahlen. Zudem können Anleihen an Wert verlieren, wenn die allgemeinen Zinssätze steigen. Deshalb ist es wichtig, vor dem Kauf einer Anleihe eine gründliche Analyse durchzuführen oder professionelle Anlageberatung in Anspruch zu nehmen.

Wie kann ich in Anleihen investieren?

Grundlegend für ein Investment in Anleihen ist, ähnlich wie bei Aktien, zunächst ein Wertpapierdepot. Falls Sie noch nicht über solch ein Depot verfügen, können Sie dies bei Ihrer Hausbank oder einem Online-Broker eröffnen. Ist die Depoteröffnung abgeschlossen, haben Sie einen wichtigen Schritt zum Kauf von Anleihen bereits gemeistert.

Nun folgt der eigentliche Kauf der Aktie. Hierfür gibt es drei Möglichkeiten:

-

Direktkauf der Anleihe: Eine Anleihe kann direkt bei ihrem Emittenten (also der herausgebenden Regierung oder dem Unternehmen) erworben werden. Sie können auch Anleihen von anderen Anlegern auf dem "Sekundärmarkt" kaufen, also nachdem die Anleihen ursprünglich ausgegeben wurden. Daher ist mitunter auch der Handel von Anleihen an der Börse möglich. Jedoch besteht auch die Möglichkeit bei Banken oder Wertpapierhäusern Anleihen zu erwerben.

-

Anleihenfonds oder ETFs: Neben dem direkten Kauf einer Anleihe kann man ebenso in einen Fonds oder ETF investieren, der wiederum in eine Vielzahl von Anleihen investiert. Auf diese Weise kann man von der Diversifikation profitieren, da diese Fonds oft in eine Vielzahl von Anleihen investieren, und das Risiko eines einzelnen Anleihenausfalls wird dadurch gemindert.

-

Online-Handelsplattform: Es gibt viele Online-Handelsplattformen und Broker, die den Kauf und Verkauf von Anleihen ermöglichen. Es ist wichtig, eine Plattform zu wählen, die niedrige Gebühren, gute Kundendienstleistungen und Zugang zu den gewünschten Anleihen bietet.

Wird eine Anleihe an der Börse erworben, gilt es, eine Besonderheit zu beachten. Ähnlich wie Aktien verfügen auch Anleihen über einen Kurs. Dieser wird jedoch nicht in Fiat-Währungen angegeben, sondern richtet sich nach den Prozent des Nominalwerts. Liegt der Kurs des Wertpapiers bei 100 Prozent, entspricht dies genau dem Nennwert der Anleihe. Je nach Angebot und Nachfrage kann nun der Kurs einer Anleihe steigen oder fallen. Liegt der Kurs beispielsweise bei 110 Prozent, ist die Anleihe gegenüber dem Nennwert um 10 Prozent gestiegen.

Üblicherweise kommt es bei Anleihen zu sinkenden Kursen, wenn der Marktzins steigt, da so neu ausgegebene Anleihen durch die höheren Zinsen attraktiver sind. Fällt der Marktzins jedoch, sind jedoch die bisher ausgegebenen Anleihen beliebter, da diese noch über eine höhere Verzinsung verfügen.

Wie zuvor bereits beschrieben, verfügen Anleihen über eine feste Laufzeit. Ist diese vorbei, erhält der Anleger den Nennwert der Anleihe von Emittenten zurück. Wer die Anleihe vor dem Ende der Laufzeit veräußern möchte, kann dies über die Börse tun.

Für wen eignen sich Anleihen?

Anleihen können aufgrund ihrer Merkmale für die verschiedensten Anleger-Typen geeignet sein. Wer beispielsweise von einem regelmäßigen Einkommensstrom profitieren will, der ist bei Anleihen genau richtig, da hier normalerweise regelmäßig Zinsen an den Anleger ausgezahlt werden. Dieser Punkt ist mitunter für Rentner interessant. Risikoscheue Anleger können ebenfalls von Anleihen profitieren. Anders als bei Aktien besteht hier kein Kursrisiko und am Ende der Laufzeit erhält der Anleger den gezahlten Nennwert zurück. Dieser feste Zeitrahmen kann wiederum ein weiterer Punkt sein, wieso Anleihen für Anleger interessant sein können. Weiß ein Anleger beispielsweise, dass er in Zukunft zu einem bestimmten Zeitpunkt eine gewisse Menge an Geld benötigt, dann kann er dies in Anleihen anlegen und so zum gesetzten Zeitpunkt den Nennwert zurückerhalten. Zuletzt können Anleihen bei einer langfristigen Strategie zur Diversifikation des eigenen Depots beitragen.

Das sollten Sie außerdem noch wissen

An dieser Stelle möchten wir Sie gern noch einmal darauf hinweisen, dass Anleihen zwar als recht risikoarm gelten, sie aber dennoch ein gewisses Risiko mit sich bringen. Kann der Emittent am Ende der Laufzeit der Anleihe das Geld nicht zurückzahlen, besteht die Möglichkeit, dass der Anleger hier leer ausgeht. Daher sollten Anleger gründlich recherchieren, von welchem Emittenten man Anleihen erwirbt.

So wie bei anderen Wertpapieren auch, sollten Sie zudem stets die Gesamtzusammensetzung Ihres Depots im Auge behalten. Nur durch ein breit aufgestelltes Depot mit einer ausreichenden Gewichtung können Sie sich gegen Verluste bei all Ihren Anlagen schützen. Wie zum Beispiel die Corona-Pandemie deutlich gezeigt hat, kann es durchaus vorkommen, dass Aktien einer ganzen Branche oder gar mehrerer Branchen absacken. Falls Sie dann nur auf ein Unternehmen oder eine Branche gesetzt haben, kann das schnell zu großen Verlusten führen. Um das zu vermeiden, sollten Sie im besten Fall Ihre Wertpapiere nach verschiedenen Unternehmen, Branchen oder gar Ländern auswählen, um so möglichst breit aufgestellt zu sein. Auf diesem Weg senken Sie Ihr Risiko und sichern so Ihr Investment ab.

Fazit und Empfehlung

Im Vergleich zu anderen Wertpapierarten sind Anleihen recht risikoarm. Zusätzlich können Anleger durch die Zinszahlung von einem regelmäßigen Einkommensstrom profitieren. Es gibt also viele gute Gründe, sich für den Kauf einer Anleihe zu entscheiden. Wegen des Kreditausfallrisikos sollten sich Anleger vor dem Kauf jedoch genau über den jeweiligen Herausgeber der Anleihe informieren. Zudem ist in jedem Fall ein möglichst diverses Depot ratsam, da sich Anleger so vor Totalverlusten schützen können.